Disclaimer: материал актуален только для работы на территории России, информация в статье не является юридической консультацией. Обязательно изучите законы самостоятельно и/или проконсультируйтесь со специалистами.

Нужно ли в России платить налоги с дохода в интернете

Да, согласно закону, нужно платить налоги от дохода, полученного за деятельность в интернете. Подоходный налог касается как физических, так и юридических лиц.

Существует распространённое мнение, что с электронных денег не нужно платить налоги. Это заблуждение. С 2011 года в России работает 161 ФЗ «О национальной платежной системе», по которому все электронные деньги приравнены к обычным. Это значит, что с доходов, получаемых на кошельки в самых популярных электронных платежных системах: Яндекс.Деньги или WebMoney, точно так же нужно платить налоги, как и с банковских платежей.

Электронные деньги постепенно становятся всё более прозрачными для государства. В 2019 году сложно остаться незамеченным для налоговиков.

Как платить налоги с электронных денег

Само понятие «электронные деньги» очень широкое: это и средство платежа, и обязательство выплаты неэлектронных денег. И это важный момент при уплате налогов, потому что от него зависит и способ уплаты налога.

Яндекс.Деньги и WebMoney: в чём разница при уплате налога

Кошелёк Яндекс.Денег с юридической точки зрения — то же, что и банковский счёт. Деньги, которые вы получаете на Яндекс.Деньги, становятся доходом в момент появления в кошельке. Доходы, которые поступают на Яндекс.Деньги, можно узаконить так же, как те, что вы получаете на расчётный счёт или карту.

Кошелек WebMoney — это часть системы расчётов, и «деньги» в нём — это титульные знаки. Титульный знак в WebMoney — это электронный чек на предъявителя, он удостоверяет право на получение определенной суммы и является ценной бумагой.

Если вы выводите какую-то сумму с кошелька WebMoney на свою карту, то с точки зрения закона вы продаете ценные бумаги, получаете за них деньги и должны заплатить налог как с продажи ценных бумаг. Деньги, которые вы получаете в WebMoney, становятся доходом в момент вывода из кошелька, однако не всё так просто.

Далее мы расскажем, как правильно узаконить выплаты на эти кошельки.

Как легализовать Яндекс.Деньги

Заработок, который вы получаете на Яндекс.Деньги как физическое лицо, облагается налогом на доходы физических лиц. Для легализации Яндекс.Денег не требуется быть предпринимателем.

Для легализации вы должны до 30 апреля заполнить налоговую декларацию по итогам предыдущего отчётного года и до 15 июля заплатить налог с дохода — 13%. Например, за 2019 год необходимо сдать декларацию до 30 апреля 2020 года и заплатить налог до 15 июля 2020 года. В течение отчётного года сдавать декларацию не нужно.

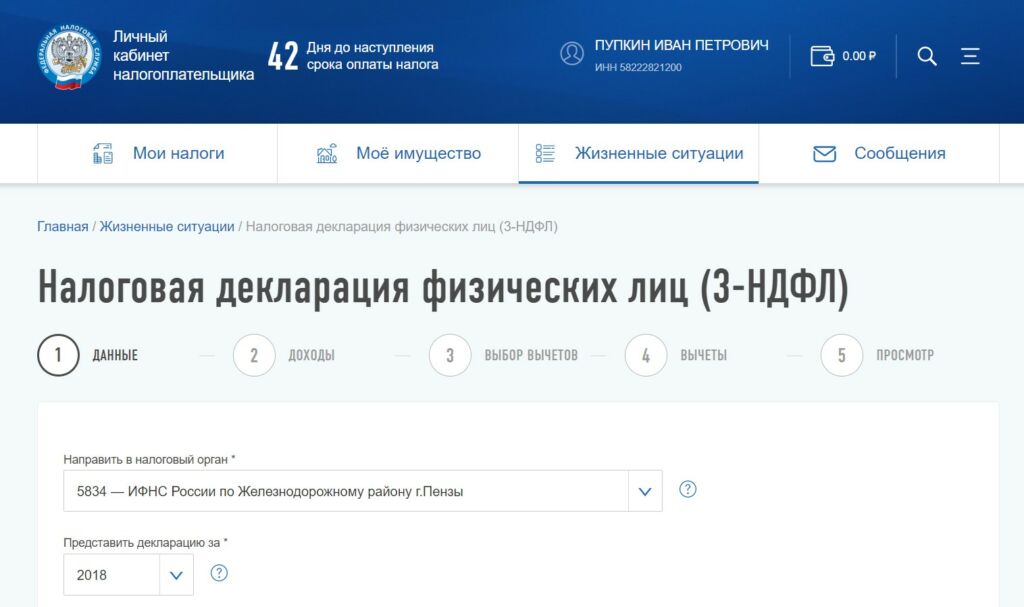

Декларация называется «3-НДФЛ», то есть налог на доходы физических лиц или просто подоходный налог. На сайте налоговой можно заполнить декларацию онлайн без установки программ в личном кабинете или скачать специальную программу «Декларация» и заполнить офлайн.

Для сдачи онлайн понадобится электронная подпись. Можно заполнить и сдать бумажную декларацию лично в налоговую по месту жительства.

Как легализовать WebMoney

Когда вы получаете деньги на кошелёк WebMoney, вы получаете от эмитента обязательства на эту сумму в виде «чеков на предъявителя». Это обязательства выплатить деньги. Когда вы выводите деньги из кошелька, например на карту, вы продаете ценные бумаги. Доход с такой торговли облагается налогом на операции с ценными бумагами — 13%. Декларировать его можно так же, как подоходный налог: на сайте налоговой в личном кабинете, в программе офлайн или лично в ближайшей налоговой инспекции.

Новые WMP-кошельки и в чём отличие от WMZ, WME и других

С 1 августа 2019 года в WebMoney появились новые кошельки: WMР. Это рублевые кошельки, статус которых отличается от WMR, WMZ или WME. Ранее «рублёвым» кошельком был WMR, баланс которого приравнивался сумме чеков на предъявителя. Сумма на новых Р-кошельках эквивалентна сумме в рублях, то есть теперь это в обычном понимании электронные деньги, без всяких чеков. Комиссия системы на вывод прежняя: 0,8%. Эти кошельки теперь подпадают под действие закона «О национальной платёжной системе».

Ещё одно отличие от других типов кошельков: переводы между кошельками одного аттестата тоже облагаются комиссией.

Новые Р-кошельки обслуживаются АО Банк «ККБ», вот правила и тарифы на сайте банка.

Подробнее вопросы и ответы про WMР на сайте Webmoney.

WebMoney и ИП

Если вы являетесь ИП, то вы можете переводить деньги с Р-кошелька WebMoney на счёт своего ИП. В случае, если вам необходимо вывести другую валюту, например WMZ, то её можно вывести через специализированные агентства.

Далее вы платите налоги как обычно в соответствии с выбранной вами системой налогообложения. Например, на упрощенной системе «Доходы» предприниматели платят 6% с доходов.

Также ИП платят ежегодные разовые социальные и страховые взносы, в 2019 году это 36 238 рублей. Взносы указаны в Налоговом кодексе РФ.

Важное изменение: запрет анонимных снятий

С 15 сентября 2019 года вступили в силу поправки в закон 115-ФЗ. Теперь нельзя анонимно снять наличные деньги с электронного кошелька или неименной карты или перевести на счёт. Нужно пройти упрощенную регистрацию: ввести данные своего паспорта, а также ещё одного документа: ИНН, СНИЛС. Сделать это можно на сайте «Госуслуги» или на сайте сервиса электронных денег. Есть ограничение на снятие: не более 5 000 рублей в сутки и 40 000 рублей в месяц. Пояснение на сайте Парламентской газеты.

Другими словами: если у вас анонимный кошелек — пополнять его или снимать с него деньги можно только с банковского счёта. Либо придется идентифицировать себя и свои анонимные кошельки.

Как выводить электронные деньги на банковский счёт, чтобы платить налоги

В случае с WebMoney с 1 октября 2019 года все средства с R-кошельков выводятся только на рублевые счета банков.

Вывод с новых Р-кошельков возможен на другие кошельки других систем, на карты и счета в банках, как это было раньше на R-кошельках. Далее поступивший доход нужно декларировать: заполнить и сдать декларацию НДФЛ, а затем уплатить налог 13%.

С какой суммы платить налог

Есть важный момент, который нужно учесть при расчёте и уплате налога. С чего платить налог: с суммы, которая пришла на кошелек, или с суммы, которая пришла на счёт в банке после вывода с кошелька? Так как на счёт приходит сумма уже после комиссий за вывод, есть соблазн декларировать именно её. Но важный момент как раз заключается в том, что по закону деньги становятся вашими в момент получения дохода. Декларировать нужно сумму, которая поступила на кошелёк до вывода на карты и счета в банках.

Разберём на примере:

| Что | Сумма (рубли) |

| Доход, полученный на WebMoney | 10 000 |

| Комиссия за вывод денег | — 320 |

| Комиссия WebMoney за перевод | — 80 |

| Итого пришло на карту | 9600 |

Декларировать и уплачивать налог необходимо с изначально полученной на WebMoney суммы — то есть с 10 000 рублей.

Что грозит, если не платить налоги

За уклонение от налогов в крупных размерах предусмотрено наказание по статье 198 УК РФ вплоть до лишения свободы. Крупный размер — это 900 000 рублей налогов за три года, если доля неуплаченных налогов больше 10%, либо 2 700 000 рублей.

В обычных случаях уклонение наказывается штрафом в размере от 100 до 300 000 рублей или в размере дохода за период от одного года до двух лет, либо принудительными работами на срок до одного года, либо арестом на срок до шести месяцев, либо лишением свободы на срок до одного года.

Индивидуальный предприниматель как инструмент для оптимизации

Статус индивидуального предпринимателя решает сразу две задачи: закрывает вопрос потенциальных проблем из-за незаконного предпринимательства, а также в ряде случаев снижает налоговую нагрузку.

Не будем детально рассматривать вопрос, как открыть ИП в России, за нас это уже отлично сделали ранее в инструкции на портале ГосУслуги.

Совет: некоторые банки, например Тинькофф, предлагают бесплатную помощь с открытием ИП. Также вы можете бесплатно подготовить документы в режиме онлайн через «Моё дело».

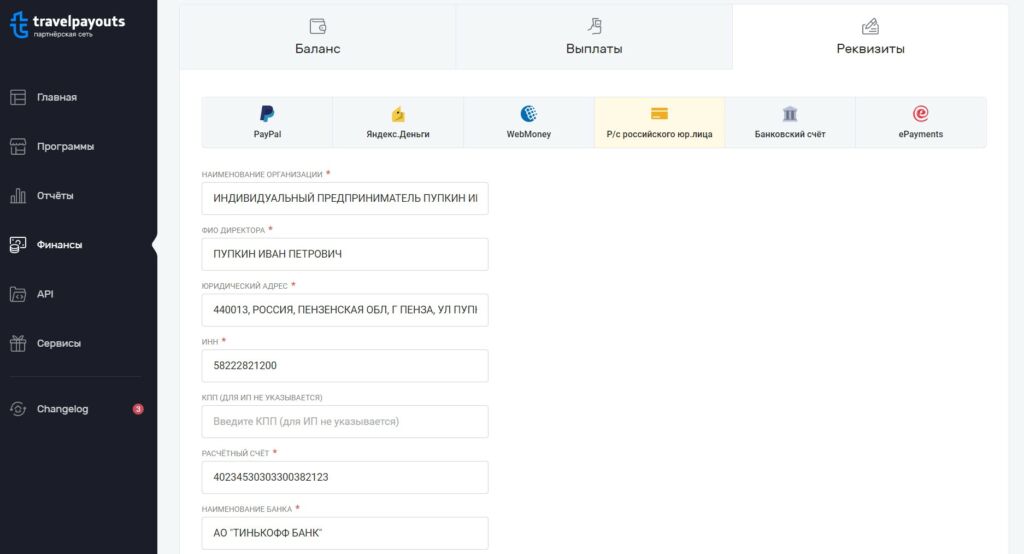

Для вывода на счёт ИП в Travelpayouts доступна отдельная опция — Вывод на р/с российского юр.лица.

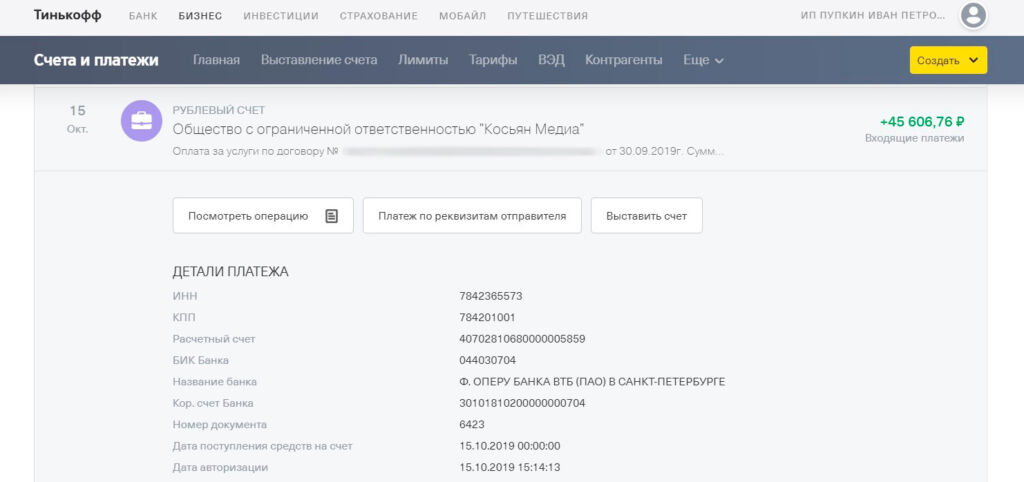

Отличие от электронных денег — минимальная сумма для вывода составляет 10 000 рублей, а не 500 рублей, как в случае с Яндекс.Деньгами и WebMoney. Выплата осуществляется в аналогичные сроки — с 11 по 20 число каждого месяца. Выплата приходит от российского юридического лица:

Далее вы декларируете и оплачиваете налоги согласно налоговому календарю ИП.

В каком формате работать — как физическое или юридическое лицо, на какой системе налогообложения, платить ли налоги в полной мере или искать способы легальной оптимизации налоговой нагрузки — все эти решения оставляем за вами, но будем рады обсудить ваш опыт.